智元恒岳拟收购上纬新材股份,潜在市值浮盈超十三倍,要约价达7.78元/股

智元恒岳计划以7.78元/股的价格要约收购上纬新材37%的股份,这一举动将使智元恒岳的潜在市值“浮盈”超过13倍,此次收购有望为智元恒岳带来巨大的市场机会和增长潜力,进一步推动公司的业务拓展和市场地位的提升。

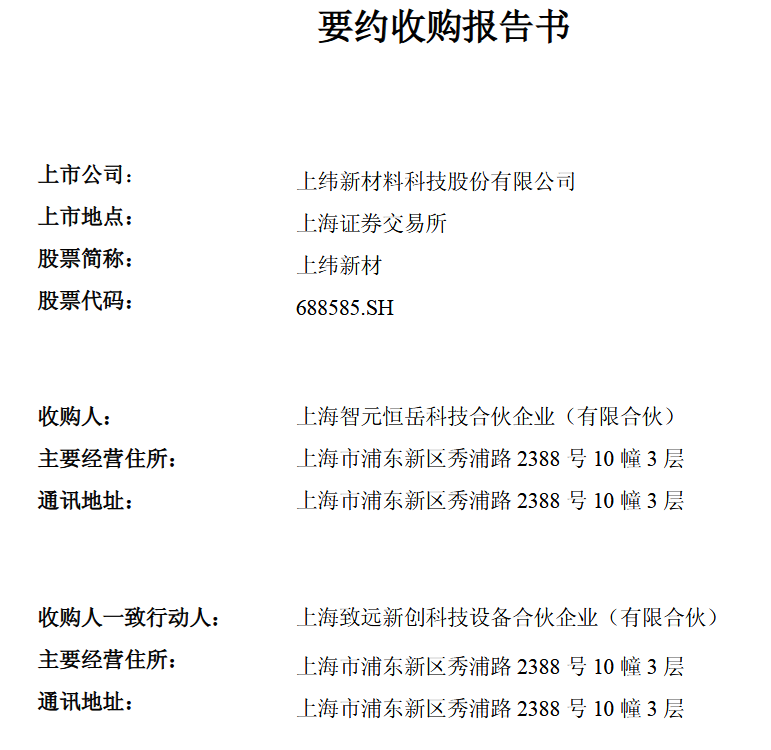

9月25日讯(记者 吴旭光) 9月24日晚间,上纬新材公告,以智元恒岳股份受让为前提,智元恒岳拟通过部分要约收购的方式进一步增持上市公司的股份,拟要约收购股份数量为1.49亿股,占上市公司总股本的37%。要约收购价格为7.78元/股,预计所需最高资金总额为11.61亿元。

同时,根据《股份转让协议一》的相关约定,SWANCOR萨摩亚、STRATEGIC萨摩亚、上纬投控不可撤销地承诺,SWANCOR 萨摩亚将以其所持上市公司 1.36亿股无限售条件流通股份(占上市公司股份总数的 33.63%)就本次要约收购有效申报预受要约未经智元恒岳书面同意,SWANCOR 萨摩亚不得撤回、变更其预受要约。

记者注意到,按24日110.08元/股的收盘价、7.78元/股的收购价计算,智元恒岳即将获得的该笔股权已“浮盈”超13倍。

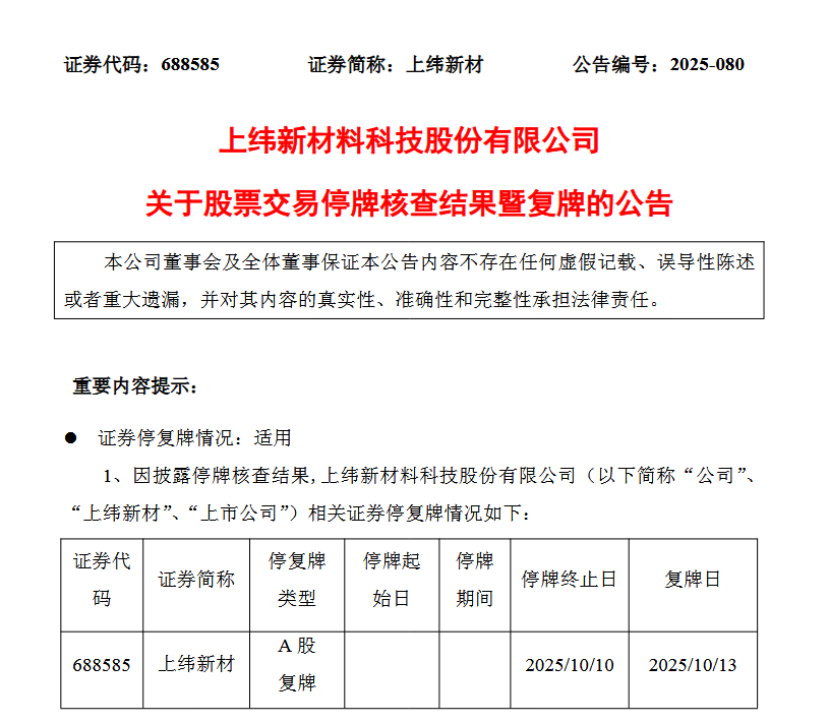

上纬新材表示,本次要约收购期限共计30个自然日,即2025年9月29日至2025年10月28日。收购人已于要约收购报告书摘要公告前将2.32亿元存入中国证券登记结算有限责任公司上海分公司指定的银行账户,作为本次要约收购的履约保证金。

9月23日晚间,上纬新材发布公告称,公司收到股东SWANCOR萨摩亚、STRATEGIC萨摩亚及金风投控的通知,获悉其协议转让公司股份事宜已完成过户登记手续。此次股份转让涉及1.21亿股,占公司股份总数的29.99%。上述权益变动后,公司控股股东将由SWANCOR萨摩亚变更为智元恒岳,邓泰华成为实际控制人。

据悉,邓泰华曾任华为公司副总裁、计算产品线原总裁,在2025年3月成为智元机器人的董事长。智元恒岳是由智元机器人关联公司上海智元新创技术有限公司及其核心团队共同出资设立的持股平台。

近期,智元机器人也在官网披露了其“合伙人团队”新栏目。在该栏目中,除邓泰华之外,智元机器人披露的公司的合伙人团队,还包括联合创始人、总裁、CTO彭志辉;合伙人、高级副总裁、营销服总裁姜青松;合伙人、高级副总裁、具身业务部总裁姚卯青;合伙人、高级副总裁、通用业务部总裁王闯;合伙人、高级副总裁、首席科学家罗剑岚;合伙人、副总裁、首席人力资源官钮嘉。

另外,根据公司官网信息显示,9月23日,智元机器人表示,近期该公司已成功通过CR-3-06:2025《人形机器人数据集CR产品认证实施规则》,拿下业内首张人形机器人数据集产品CR认证证书,编号“001”,成为国内首批依据T/SAIAS 024—2025、T/SAIAS 025—2025、T/SAIAS 026—2025、T/SAIAS 027—2025系列团体标准获得认证的企业。此举标志我国在人形机器人数据集标准化、质量评价与产业应用领域迈出关键步伐。

此前据上纬新材7月8日晚间公告,智元机器人的运营主体以及核心团队拟至少收购上市公司合计63.62%股份,并成为控股股东,待本次股权交易完成后,上纬新材控股股东将变更为智元机器人及其管理团队共同持股的主体智元恒岳,实际控制人将变更为邓泰华

二级市场表现方面,9月24日上纬新材再次报收“20CM”涨停板,报110.08元/股,公司总市值444亿元。

作者:访客本文地址:https://stwujin.com/news/529.html发布于 2025-09-29 15:04:05

文章转载或复制请以超链接形式并注明出处新华金融网

还没有评论,来说两句吧...